E já se passaram 2 meses do ano de 2019, rápido não? Gostaria de falar um pouco sobre como está nossa visão sobre a economia, política e comportamento dos preços dos ativos.

Olhando para as principais pautas internacionais, começando por Estados Unidos, podemos destacar nesse começo de ano três fatores importantes; a reunião de política monetária do banco central americano (FED), o mais longo período de shutdown já visto por conta de um gridlock político e a manutenção da beligerância nas relações comerciais com a China.

Começando pelo FED, recentes declarações de importantes membros do board, notadamente seu presidente Powel e seu vice presidente Clarida, com uma retórica bem mais amena sobre a continuidade da trajetória de alta da taxa de juro americana, bem como uma pausa na política de redução do balanço do banco central, promoveram um verdadeiro alivio para os ativos de risco globais. Havia grande preocupação por parte dos agentes econômicos sobre o impacto desta política no comportamento da economia, uma vez que alguns sinais de desaceleração da atividade econômica começavam a aparecer concomitantemente a comportamento muito benigno da inflação.

Os dois primeiros meses do ano foram marcados também, pelo mais longo período de shutdown do governo americano na história recente, causado por um impasse entre os democratas da câmara e o presidente Trump desde novembro, na sequencia das eleições legislativas. Desde então, as negociações políticas vêm tomando tons elevados, gerando bastante desgaste entre as partes. O ponto central da discórdia continua sendo a liberação de verbas para a construção do muro na fronteira do México.

Olhando para frente, teremos tanto a discussão de um novo “shutdown” quanto a necessidade de aprovação da elevação do teto da dívida. A dívida americana vem apresentando uma trajetória bastante preocupante, vale lembrar que grande parte causado por conta de todas as desonerações de impostos para famílias e empresas promovidos pelo governo Trump. Todo esse impasse político traz implicações relevantes para o cenário macroeconômico tais como: impactos sobre atividade econômica pela paralisação do governo, o que reforçará a atitude mais cautelosa por parte da autoridade monetária; e o impedimento de lançar novos títulos de dívida no mercado, que provocará aumento de liquidez, contrabalançando a curto prazo o efeito da redução do balanço por parte do FED. Ambos os efeitos deverão reforçar o cenário de enfraquecimento do dólar no mundo.

Passando agora para Europa, não foram observados progressos nos dados econômicos, com o principal país da região, a Alemanha, dando indicações de estar na iminência de uma precoce recessão. Nossa avaliação é a de que o conjunto de fatores idiossincráticos que afetou a atividade econômica em 2018 vai se dissipar e que a economia europeia começará a apresentar recuperação no segundo trimestre do ano. Indefinições sobre o Brexit (saída do Reino Unido da Zona do Euro) também vem gerando volatilidade e pressionando a atividade negativamente. Na nossa opinião o Banco central europeu deve permanecer com sua política monetária inalterada ao longo de 2019.

Na China, o crescimento do PIB de 6,6% em 2018, desacelerando em relação ao ano passado (6,9% em 2017), também geram algumas dúvidas sobre a real condição da manutenção do alto patamar de crescimento. O governo vem lançando medidas de estímulo para a atividade via corte de impostos e credito, porém, assim como nos EUA, os dados chineses indicam desaceleração da economia. Acreditamos que os estímulos, aliado a algum endereçamento nas tensões comercias com os Estados Unidos, devem começar a impactar positivamente os dados a partir do segundo trimestre do ano.

Vindo agora para o BRASIL, observando os primeiros meses do ano, podemos avaliar janeiro como euforia e fevereiro como realização. O que faz muito sentido olhando o nível de preço dos ativos brasileiros e entrega, principalmente nas agendas econômicas do novo governo.

A visão consensual do mercado é que a agenda governamental é a melhor de muitos anos, a equipe então, nem se fala! Mas a coordenação política está deixando um pouco a desejar, com algumas pontas soltas em assuntos bastante sensíveis, talvez um pouco de inexperiência…

A proposta da reforma da previdência a mais importante e sem a qual não imaginamos um futuro benéfico para o país, vem sendo bastante discutida. O presidente da república esteve com os líderes das bancadas no fim do mês de fevereiro para acalmar os ânimos e sinalizar disposição de diálogo. Imaginamos que alguns pontos da reforma da previdência apresentada precisarão ser alterados, notadamente a aposentadoria rural e o BPC. Tudo indica que a proposta já veio com certa “gordura” para que este tipo de negociação seja feita, sendo aprovada apesar de tudo.

A expectativa de avanço na agenda fiscal – com a aprovação de reformas estruturantes e maior abertura econômica apoiada em uma agenda mais liberal, trouxe nova precificação para os ativos domésticos, com alta na bolsa, valorização do Real e queda na curva de juros futuros. Inflação sob controle, contas externas em equilíbrio e juros reais baixos e estáveis por um longo período ajudam a embasar ainda mais nossa expectativa de continuidade de valorização nos preço dos ativos de risco brasileiros.

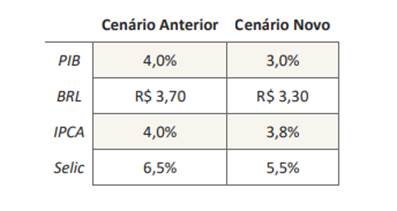

Um pouco de esoterismo agora: A nossa projeção de câmbio para o final de 2019 recuou de R$/US$ 3,70 para R$/US$ 3,30. Já a projeção do PIB, por conta de carregamento estatístico do quarto trimestre de 2018 e o primeiro de 2019, foi revisado de 4,0% para 3,0%.

Olhando para inflação, o recuo da projeção de 4% para 3,8%, é gerado pela valorização cambial e pelas surpresas negativas de curto prazo da atividade econômica, impedindo uma recuperação mais rápida do mercado de trabalho e refletindo em núcleos de inflação mais baixos para o ano.

Quanto ao juro, vemos espaço para cortes adicionais com uma boa reforma da previdência aprovada, claro!

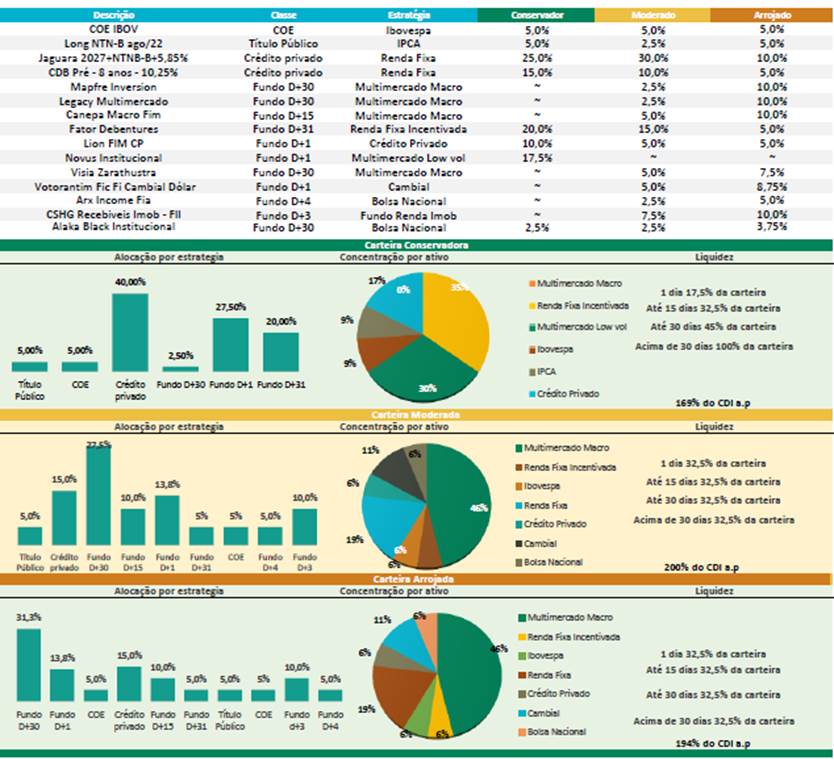

Abaixo alguns gráficos de nossas novas projeções, do desempenho dos ativos e de nossa sugestão de alocação nesses primeiros 2 meses do ano.

PEDRO ROSA – Modalmais